RISK

1. 18년 이후 연구개발비용 지속 감소 중이며, 순현금성 자산이 18~19년 크게 감소한 뒤 20년부터 조금씩 좋아지고 있지만 여전히 마이너스임

2. 21년 3Q 코로나 재확산으로 러시아 매출 크게 감소했으며, 우크라이나 침공으로 인한 러시아 규제로 비중 10%인 매출이 감소 가능하나 결제수단이 달러/유로라 제한적일 듯

3. 러시아는 전쟁의 여파로 3월 항공 물류 차질 발생하여 일부 물량이 2분기로 이연되면서 22년 1Q 매출 23억원으로 YoY 52.1% 감소했으나 4월부터는 항공 정상 운송 진행 중

4. 중국 정부가 임플란트 대량 구매 발표하면서 현재 6,000~20,000위안 (113만~388만원) 보다 70~80% 가격 하락 예정이나 관영시장 대상으로 영향 제한적

5. 중국은 베이징, 상하이 락다운 영향이 2분기 실적에 반영될 수 있으나, 봉쇄가 약한 외곽 지역에서 영업 강화하며 공백 최소화 중이며, 20년에도 1분기 제외하면 영향 크지 않았음

6. 22년 토지 및 건물 취득으로 445억원의 CAPEX 발생 예정이나, 세종시로부터 10년간 세제혜택을 받아 현금 유출 효과 상쇄 예상

GOOD

1. 임플란트 국내 2위, 글로벌 6위의 시장 선도적인 지위의 업체로 현재 약 3.5조원이고 잠재시장이 10배 이상으로 추정되는 임플란트 시장의 성장 수혜 가능

2. 전략 시장인 중국에서 시장점유율 2위이고 러시아에서도 빠르게 성장 중이며, OPM도 20%대로 뛰어나 매출 비중 늘어나면서 수익성 개선 가능

3. 24년까지 중국 임플란트 시장에서 평균성장률인 CAGR 20%를 상회하는 것이 목표이며, 중국에서 외국기업 최초로 임플란트 생산 허가와 CT 판매허가 취득

4. 21년 4Q 디지털 장비 매출이 129억원으로 역대 최대 실적을 달성했으며, 중국 신규 개원 치과 대상 장비+임플란트 패키지 판매 호조로 보임

5. 21년 8월 출시한 Bright CT는 기존 CT 장비 원가의 30%를 차지하던 디텍터를 자체 개발함으로써 마진 개선될 것이며, 중국/동남아 시장에서 23년 인허가 취득 전망

6. 18년 185억원 규모의 3D 프린팅을 활용한 개인맞춤형 크라운 및 실형상 치근 모듈 개발 과제에 참여하여 22년 12월까지 진행 예정

7. 산업부에 따르면 치과용 3D 프린팅 장비는 25~29년까지 국내 1,237억원, 글로벌 5억 4,700만 달러 시장 형성 전망

8. 22년 3월부터 치아가 전혀 없는 만 65세 이상 무치악 환자도 2개까지 30%만 본인부담하는 건강보험 혜택 적용 가능해지면서 국내 시장 성장 전망

9. 22년~26년 사업비 100억원(국비 50억원) 규모의 산업통상부의 '디지털 치과 생태계 확산을 위한 초연결 치과산업 플랫폼 개발 및 실증산업'에 대구시, 경북대병원 등과 함께 참여

대구 "치과 진료에 디지털 혁신 나선다"

대구 "치과 진료에 디지털 혁신 나선다", 대구TP·경북대 등 협업 플랫폼 개발에 100억 투입

www.hankyung.com

10. 22년 매출 가이던스가 400억원이나 20년 가이던스 대비 매출이 28% 적었어서 신뢰성 떨어짐

PRICE

1. POR이 주가 잘 설명

2. 1->4분기로 갈수록 실적 호조

3. 2022년 목표주가 (H) 123,000원 (M) 88,000원 (L) 53,000원

4. 2023년 목표주가 (H) 154,000원 (M) 110,000원 (L) 66,000원

22년 1분기 보고서

• 22년 1Q 매출 745.29억원, 영업이익 203.98억원, 순이익 156.79억원 공시

• 매출의 85% 이상을 차지하는 임플란트가 전년 동기 대비 YoY +36.26% 성장

• 매출의 약 55%와 25%를 차지하는 중국과 한국이 전년 동기 대비 각각 YoY +40.83%, +46.25% 성장

22년 매출/이익 추정치 변경

• 22년 매출액 3644.12억원, 영업이익 978.35억원, 순이익 721.29억원 추정

- 22년 1분기 매출액 비중은 20.45%로 추정

- 비수기인 1분기의 OPM 27.37%, NPM 21.04%보다는 연 이익률이 좋을 것으로 예상하지만, 원가 상승 및 중국 시장 코로나 봉쇄를 고려하여 보수적으로 OPM 26.85%, NPM 19.79% 추정

| 구분 | 2021년 | 2020년 | 2019년 |

| 1분기 매출액 | 291,529,687,471 | 229,749,431,321 | 252,587,272,923 |

| 연간 매출액 | 53,797,694,947 | 40,774,536,759 | 53,279,400,702 |

| 1분기 매출액 비중 | 18.45% | 17.75% | 21.09% |

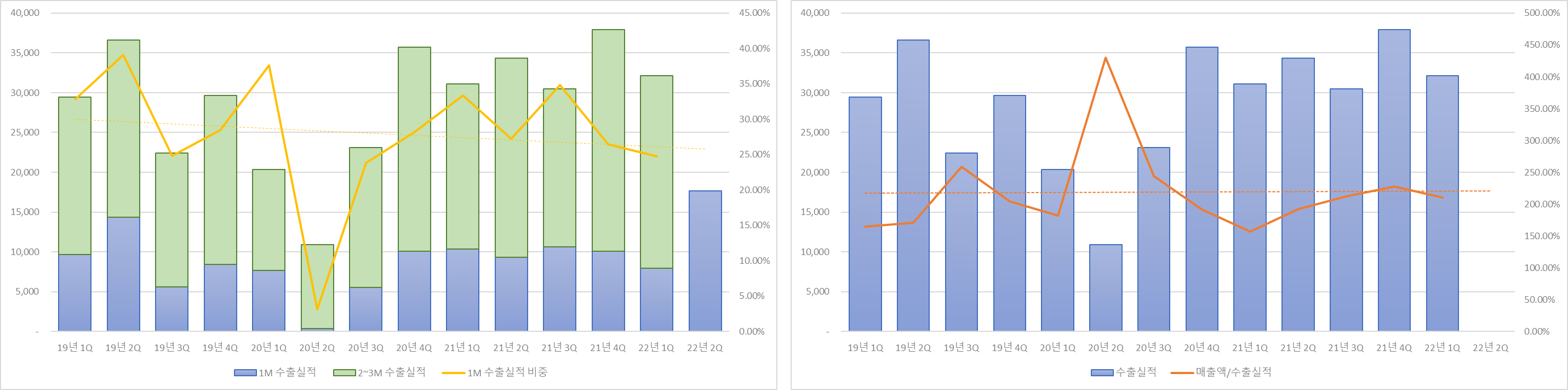

22년 4월 수출입데이터

• 경기도 수원시 임플란트 수출액은 17,657천 달러로 YoY +89.01%, QoQ +53.01% 증가 (HS code: 90.21.29)

• 덴티움의 22년 2분기 매출액은 매출액/수출실적 190%, 1M 수출실적 비중 34%로 가정하여 1,085.39억원으로 예상

| 구분 | 매출액/수출실적 (단위: %) | |||

| 180 | 200 | 220 | ||

| 1M 수출실적 비중 (단위: %) |

25 | 139,843 | 155,382 | 170,920 |

| 30 | 116,536 | 129,485 | 142,433 | |

| 35 | 99,888 | 110,987 | 122,086 | |

댓글